相続と贈(zèng)與稅について

公開日:2016/09/30

相続と贈(zèng)與を考えるとき大切な視點(diǎn)が2つあります。一つは、相続と贈(zèng)與をトータルで考えて稅金を少なくしようとするものです。もう一つは、親子間などで財(cái)産を承継するにあたり、それぞれ人生の段階で必要な資金を考えて、承継タイミングを検討するという點(diǎn)です。これから、この2つの視點(diǎn)に沿って、どのように財(cái)産を承継していけばいいのか見ていきます。

1.相続稅と贈(zèng)與、どちらがお得?

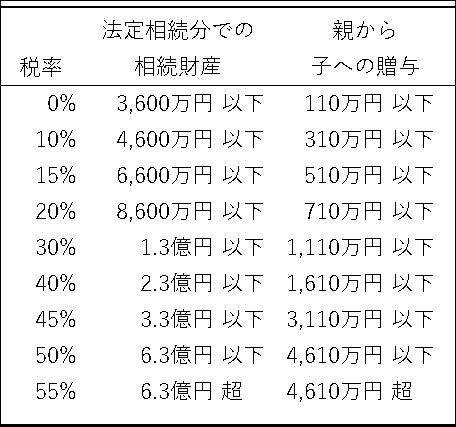

最初に、相続稅と贈(zèng)與稅の稅率を比較すると、例えば、財(cái)産が5,000萬(wàn)円であれば相続稅は稅率15%ですが、贈(zèng)與稅は最高稅率の55%となってしまいます。

※相続は、相続人1人の場(chǎng)合、贈(zèng)與については、20歳以上の子どもへの贈(zèng)與の場(chǎng)合に、基礎(chǔ)控除だけを考慮

また、相続稅には「配偶者の稅額控除」、「小規(guī)模宅地の特例」などの特例があります。そのため、一般的には、相続稅のほうが“お得”ではあります。

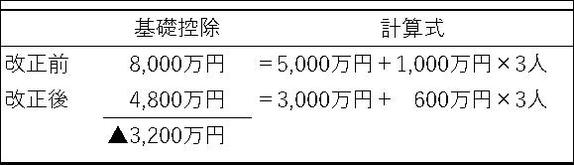

しかし、平成27年の相続稅改正で、相続稅の基礎(chǔ)控除が引き下げられ、より多くの人が相続稅の対象となるようになりました。例えば、配偶者と子ども2人がいた場(chǎng)合、従來(lái)の基礎(chǔ)控除は8,000萬(wàn)円でしたが、改正により、4,800萬(wàn)円に引き下げられています。つまり、従來(lái)は8,000萬(wàn)円以上の財(cái)産がなければ、相続稅の対象ではなかったのですが、今は4,800萬(wàn)円以上あれば、相続稅の対象となってきます。

そのため財(cái)産を守るためには、早いタイミングから贈(zèng)與を活用し、相続財(cái)産を減らしておくことがポイントになります。

※配偶者1名+子ども2名とする

2.2つの贈(zèng)與と使い分け

財(cái)産の贈(zèng)與には暦年贈(zèng)與と相続時(shí)精算課稅の2つの方法があります。どのような時(shí)に活用すればいいのかを見ていきます。

------------

(1)暦年贈(zèng)與の活用の仕方

------------

暦年贈(zèng)與は、1年間の贈(zèng)與に対して贈(zèng)與稅がかかります。ただし、毎年110萬(wàn)円までは贈(zèng)與に対しては贈(zèng)與稅がかかりません。そのため、仮に配偶者と子ども2人がいる場(chǎng)合、毎年全員に110萬(wàn)円を贈(zèng)與すれば、10年間で3,300萬(wàn)円、20年間で6,600萬(wàn)円を相続財(cái)産から減らすことができます。

相続稅は財(cái)産額が多くなると稅率も高くなる累進(jìn)課稅ですので、相続財(cái)産を減らせば相続稅率も下がり、相続稅を大きく削減することもできます。そのため、狀況によっては、贈(zèng)與稅を負(fù)擔(dān)してでも、相続財(cái)産を減らしたほうがいい場(chǎng)合も考えられます。

------------

(2)相続時(shí)精算課稅の活用法

------------

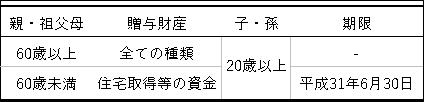

相続時(shí)精算課稅は、60歳以上の親または祖父母から20歳以上の子または孫に対して財(cái)産を贈(zèng)與した時(shí)に、2,500萬(wàn)円を超える部分に対しては、20%の贈(zèng)與稅が課せられます。

ただし、相続時(shí)精算課稅を選択では、贈(zèng)與された方が亡くなられた際に、この贈(zèng)與財(cái)産も含めて相続稅を計(jì)算します。相続時(shí)精算課稅は、いわば相続稅の仮払いのようなものです。また、一度相続時(shí)精算課稅を選択すると、暦年贈(zèng)與を行うことができません。

なお、相続時(shí)精算課稅は、60歳以上の親または祖父母からの贈(zèng)與が対象ですが、平成31年6月30日までは、「相続時(shí)精算課稅の特例」として、住宅取得等の資金の贈(zèng)與であれば、60歳未満の親または祖父母からの贈(zèng)與も相続時(shí)精算課稅の対象となっています。

------------

(3)相続時(shí)精算課稅のメリット活用法

------------

相続時(shí)精算課稅では、2,500萬(wàn)円までは贈(zèng)與稅がかからないため、子や孫が家を建てるなどまとまった資金を必要とする時(shí)に活用できます。

対象となる贈(zèng)與財(cái)産も、その種類、贈(zèng)與回?cái)?shù)、金額に制限がないため、子や孫が必要なタイミングで何回かに分けて2,500萬(wàn)円まで贈(zèng)與をすることができます。

また、相続時(shí)精算課稅では、相続時(shí)に相続稅の計(jì)算の対象に含められますが、その評(píng)価は、贈(zèng)與時(shí)の評(píng)価とされています。そのため、開発などにより不動(dòng)産価格の上昇が見込める場(chǎng)合などは、相続時(shí)精算課稅を活用すれば、値上がりする前の評(píng)価額で相続稅が計(jì)算されます。

3.住宅取得等資金の贈(zèng)與

人生でまとまった資金が一番必要となるのは、住宅を購(gòu)入する時(shí)です。子どもや孫が住宅を取得する場(chǎng)合に資金を無(wú)稅で贈(zèng)與し、相続財(cái)産も減らせる制度が期間限定で設(shè)けられています。

------------

(1)住宅取得等資金の贈(zèng)與の非課稅

------------

平成31年6月30日まで、親や祖父母から子や孫へ住宅を新築?取得または増改築するための資金の贈(zèng)與を受けた場(chǎng)合、非課稅とされています。

非課稅金額については、契約期間や住宅の種類により異なりますが、毎年非課稅金額が縮小していくため、早いタイミングでの活用が効果的です。

この住宅取得等資金の贈(zèng)與の非課稅は、相続時(shí)精算課稅と併用することが可能です。両制度を併用する場(chǎng)合、相続時(shí)精算課稅の非課稅金額の2,500萬(wàn)円とあわせて、最大3,700萬(wàn)円を無(wú)稅で贈(zèng)與することができます。

まとめ

相続と贈(zèng)與のどちらが得かは、単純に比較するものではなく、さまざまな贈(zèng)與の制度を活用することで、トータルでかかる稅金を最小にするとともに、家族で必要な資金を必要なタイミングで承継できるように考えていくことが大切です。